Los Países Bajos registraron el mayor crecimiento en Europa del segmento de egrocery, con un 55% más en 2018, y podrían alcanzar a los líderes del sector en la UE (Reino Unido y Francia) en 2019, según un estudio de mercado sobre la distribución alimentaria en la región, elaborado recientemente por la Oficina Económica y Comercial de la Embajada de España en La Haya. No obstante, alimentación y bebidas representan solo el 3% del total de la cesta online en este país (23.700 M€), aunque dicha categoría es precisamente la que más se incrementó el pasado año en el ámbito del comercio electrónico. Hoy en día, el 5% de las compras de comida se realizan por el canal online, pero este informe estima que el porcentaje aumentará hasta el 9% de la facturación en 2025, alcanzando unas ventas de 2.250 M. En 2018, las ventas de los supermercados online alcanzaron los 1.900 M. El 80% de esos ingresos corresponden a productos de alimentación y bebidas, mientras que los artículos de limpieza, aseo y hogar representan el 20% restante.

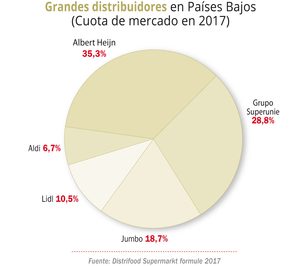

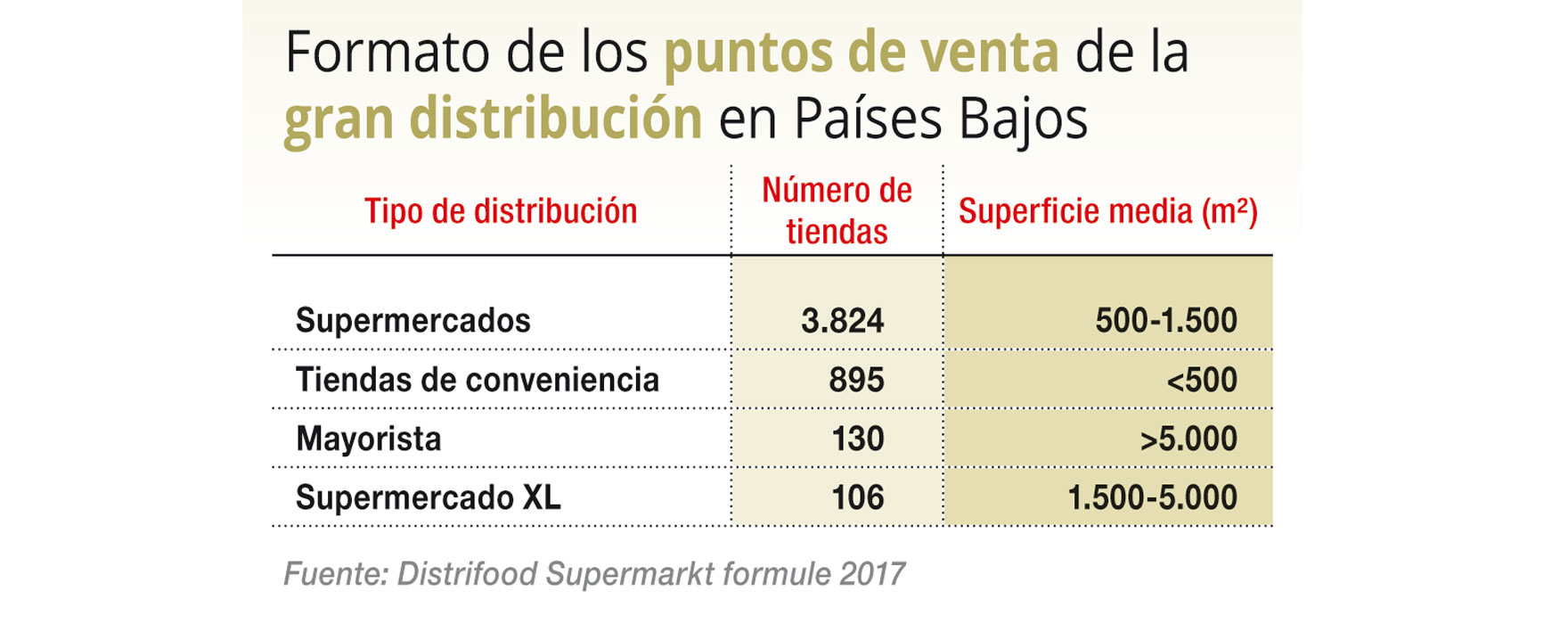

La distribución alimentaria holandesa facturó 40.460 M en 2018, lo que supone un aumento del 8,2% respecto a 2017, cuando las ventas totales se situaron en 37.400 M. La cadena local Albert Heijn mantiene su liderazgo, aunque su cuota de mercado ha descendido ligeramente, al pasar del 35,3% en 2017 al 34,7% el pasado año. El formato prevalente por número de tiendas es el supermercado, con el 77% de establecimientos.

Otra de las peculiaridades del mercado neerlandés es el impulso del sector de productos orgánicos y biológicos, que ha ido subiendo su facturación desde el año 2000 gracias a las políticas de sus gobiernos para el fomento de este tipo de alimentación y la concienciación de los ciudadanos, junto a una menor confianza en la industria alimentaria, hasta situar las ventas de 2018 de este sector en 2.400 M, tras cinco años creciendo a un ritmo del 11% anual. De manera similar, este país ha sido también donde más ha crecido el consumo y producción de productos frescos en Europa, junto a Bélgica y Reino Unido. Pero el informe destaca también cómo los grandes discounters crecen por encima del mercado, con los alemanes Aldi (con 496 tiendas) y Lidl (417 establecimientos) como máximos exponentes. Por este motivo, el informe señala que la mencionada tendencia de comida ecológica y saludable deberá adaptarse "a la bajada generalizada de precios" que ha supuesto la entrada del formato discount, además de sumarse al reparto a domicilio en menos de 24 horas, un servicio presente en más del 90% de los supermercados online holandeses y que convierte al país en la región con periodos de entrega más cortos de Europa.

Presencia de MDD y aumento de precios

En cuanto a las marcas blancas, en los Países Bajos son de dos tipos, una centrada en el precio y otra en el valor añadido, obteniendo de forma conjunta un 29% del total de las ventas. Por su parte, el formato de conveniencia descendió un 3% en 2017, al alcanzar una facturación de 769 M, aunque mantuvo su apuesta por la innovación con enseñas como 'AH To Go' y 'AH Urban (ambas de Albert Heijn) o las tiendas 'Spar'.

En el apartado de precios, el coste medio creció en 2017 un 3,3%, derivado de la subida de los productos nacionales, especialmente los lácteos, mientras que los alimentos de temporada y de origen extranjero han ido reduciendo su precio en los últimos años al aumentar la oferta. A esto se añade que en enero de este año se ha incrementado el IVA del 6% al 9%, lo que, de acuerdo con el estudio, "tendrá un impacto positivo sobre la inflación de 2019, que se prevé del 2,3%". Otra de las conclusiones es que, aunque los consumidores holandeses se preocupan por el precio, están dispuestos a pagar más por artículos de más calidad y que ofrezcan una retribución justa a sus productores.

Finalmente, el estudio muestra las oportunidades que ofrece este mercado a los productos de origen español, especialmente aceite de oliva, vino, embutidos y frutas y hortalizas, aunque hace hincapié en la necesidad de diferenciarse respecto a otros países y de amoldar sus artículos a las preferencias y necesidades de los consumidores locales, por ejemplo, su predilección por los cárnicos precortados y preempaquetados.