Tal y como se llevaba meses anunciando, Grupo Europastry, líder nacional de panadería y bollería congelada y uno de los cinco principales actores del mercado mundial, ha hecho públicos los detalles de su próxima salida a Bolsa. Lo hará mediante una OPV dirigida a inversores cualificados e institucionales que incluirá una nueva emisión de acciones, mediante una ampliación de capital por valor de 225 M€, con el objetivo de contribuir al desapalancamiento y beneficiarse de las potenciales oportunidades de crecimiento orgánico e inorgánico que pueda encontrar en el corto o medio plazo, según recoge en su informe para los inversores.

Además, se incluirán en la OPV las acciones existentes por parte de Exponent (propiedad del fondo MCH), que suscribe actualmente un 18,25% del capital; Gallés Office (instrumental de la familia Gallés), ahora con un 73,27%, que continuará teniendo una participación mayoritaria tras la oferta para mantener el control en la gestión, e Indinura, sociedad controlada por el Chief Executive Officer de Europastry, Jordi Morral. El free float tras la operación será de, al menos, el 25%, cumpliendo con la regulación vigente.

La compañía debutará en las Bolsas de Valores de Barcelona, Madrid, Bilbao y Valencia, tras algún intento hace varios años que no llegó a materializar, y espera lograr una valoración de al menos 2.000 M€. No obstante, el procedimiento puede extenderse durante un par de semanas todavía, ya que queda pendiente presentar el folleto oficial ante la CNMV y que ésta lo apruebe. Por lo tanto, no está previsto que el fabricante de masas congeladas fije precio y formalice su salida hasta la segunda semana de julio. Los bancos J.P. Morgan, UBS Europe e ING actúan como entidades coordinadoras globales de la Oferta.

Jordi Gallés, Presidente Ejecutivo y accionista mayoritario de la compañía ha declarado: “Europastry está en una nueva etapa de crecimiento y esta Oferta es la forma natural de financiar y acelerar nuestra estrategia e impulsar nuestra posición de liderazgo en el segmento de panadería congelada, al tiempo que nos desapalancamos y mantenemos una estructura de capital prudente.”

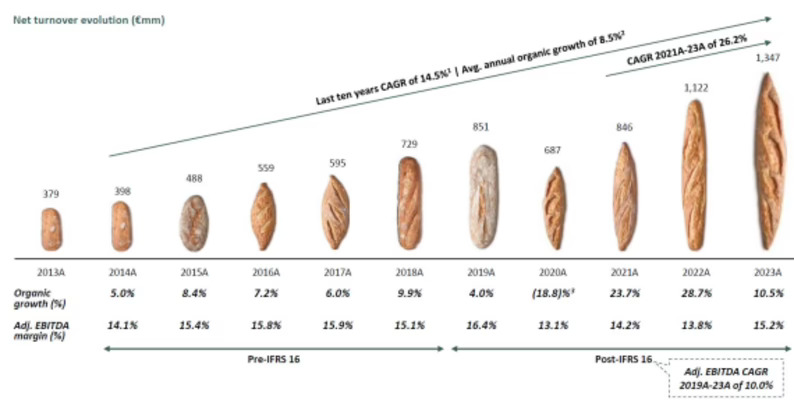

Crecimiento medio anual del 14,5% en la última década

El grupo Europastry lidera actualmente el mecado español con una cuota del 27% en las categorías de panadería, bollería y pastelería congelada, tanto dulce como salada, y es uno de los cinco mayores jugadores globales del segmento, con una facturación consolidada en 2023 de 1.347 M€ y un volumen de 387.000 t comercializadas (56% bollería, 42% panadería y 2% otros productos como bases para pizzas).

El liderazgo de la compañía reside en su modelo integrado de producción y suministro, que incluye 27 centros de producción con un total de 97 líneas en siete países y, en 2023, más de 1.000 proveedores de materias primas. En este sentido, la compañía ha realizado importantes inversiones para crecer de forma orgánica a través de la innovación y el desarrollo de nuevos centros y líneas de producción, solo en 2023 realizó inversiones por valor de 107 M€.

Entre 2014 y 2023, Europastry ha registrado un crecimiento orgánico medio anual del 8,5%. Esta expansión también se ha impulsado a través de adquisiciones selectivas y generadoras de valor de competidores de menor tamaño del sector de panadería congelada en Europa, Estados Unidos y México, ayudando a alcanzar un crecimiento anualizado (CAGR) de la facturación neta del 14,5% entre 2014 y 2023

Su estructura de negocio da servicio a una base de clientes diversificada, representando los 20 principales aproximadamente el 38% de la facturación neta en 2023. En esta cartera de clientes B2B el grupo reparte su negocio entre el canal retail (aproximadamente el 56% de la facturación neta de 2023), foodservice (el 32%), clientes de panadería tradicional (11%), y otros fabricantes (2%), a los que llega tanto directamente como a través de 650 distribuidores externos, cubriendo más de 80.000 puntos de venta.

En cuanto al ejercicio en curso, en el primer trimestre del año la compañía logró unas ventas netas de más de 325 M€ y un ebitda ajustado de más de 47 M€. De ese modo, Europastry prevé un crecimiento de la facturación neta en el ejercicio completo, en términos porcentuales, entre la parte baja y media del 10% (incluyendo el impacto de la adquisición de DeWi Back en marzo de 2024) y un crecimiento orgánico de un elevado dígito a partir de 2025, en línea con su evolución histórica.

A medio plazo, el grupo espera que su margen de ebitda ajustado crezca ligeramente respecto a los niveles de 2023, gracias a la variedad de productos, el apalancamiento operativo, la diversificación de los canales de distribución, la progresiva supresión de los costes de las inversiones en crecimiento, la cristalización de sinergias de las adquisiciones recientes y la mejora de la rentabilidad del segmento internacional de la compañía, excluyendo Europa.